¿Todo peruano debe tener derecho a recibir una pensión de jubilación, invalidez o viudez? Sí, sin ninguna duda, en tanto las circunstancias lo ameriten. En este sentido, el sistema jurídico peruano ha desarrollado un sistema previsional con intrincados mecanismos que permite que todo peruano aportante pueda tener un acceso al menos a una mensualidad que mínimamente asegure su subsistencia al jubilarse. En esta oportunidad vamos a descubrirlo.

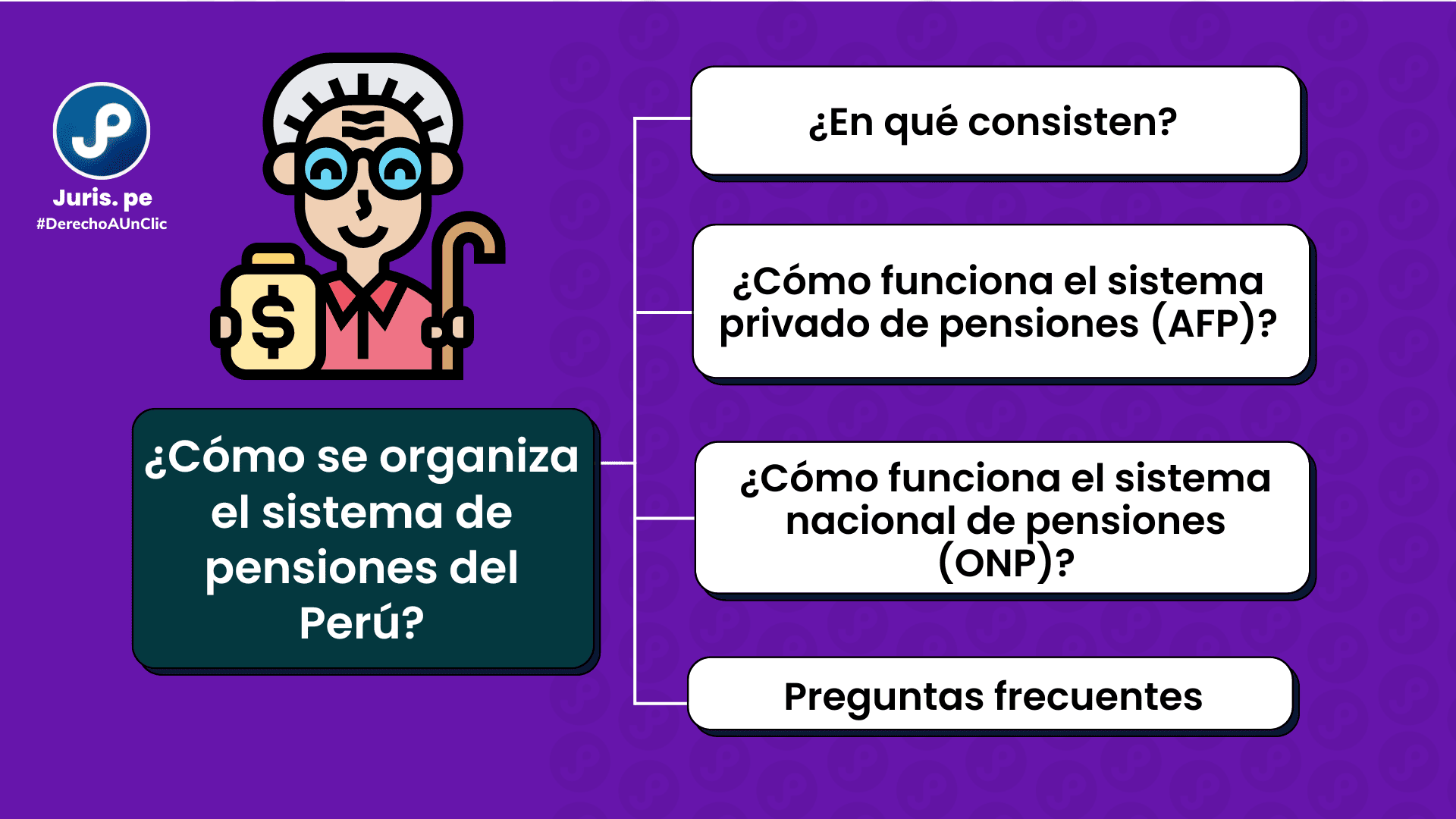

1. ¿Cómo se organiza el sistema de pensiones del Perú?

En el sistema de pensiones del Perú tenemos un modelo dual: Público y privado. El primero se encuentra relacionado a un modelo de fondo común y a su vez está integrado por cuatro regímenes:

1) El de los miembros de las fuerzas armadas y policiales, regulado por el decreto ley 19846.

2) El de los funcionarios públicos, regulado por el decreto ley 20530.

3) El sistema nacional de pensiones, regulado por el decreto ley 19990.

4) El de los servidores diplomáticos, regulado por el decreto supremo 065-2009-RE.

Mientras que el segundo, representado por el sistema privado de pensiones, regulado por el decreto ley 25897 y administrado por empresas privadas (AFP) que se rigen por un fondo individual en la que las personas afiliadas mediante los aportes provisionales contribuyen a su propio fondo de jubilación.

Por otro lado, existe el régimen especial de protección de riesgos profesionales de accidentes de trabajo y enfermedades profesionales que, si bien no es reconocido en la constitución, se encuentra representado por el seguro complementario de trabajo de riesgo (SCTR)

En esta oportunidad, solo desarrollaremos el sistema nacional de pensiones y el sistema privado de pensiones, en la medida que son los sistemas más optados por la población económica activa.

Lea también: ONP vs. AFP: ¿en qué se diferencian y qué sistema me conviene más?

2. El sistema nacional de pensiones: la ONP

2.1 ¿Qué es el sistema nacional de pensiones?

El sistema nacional de pensiones es un sistema de reparto que se sustenta en la solidaridad entre generaciones de individuos, a manera de pacto intergeneracional. Es decir que, con cada aporte de las generaciones más jóvenes se asumen los gastos y cargas económicas de los adultos en edad de jubilación.

2.2 ¿Quiénes son la población beneficiada?

Este sistema brinda protección a los trabajadores de la actividad privada y pública que sean dependientes.

2.3 ¿A cuánto asciende el aporte del afiliado?

Asciende a un aporta equivalente al 13% de la remuneración asegurable. Es decir que si una persona gana la remuneración mínima vital (S/1025) debe aportar previsionalmente 133.25 soles por mes.

2.4 ¿Quién está a cargo del aporte?

Se encuentra a cargo del empleador que descontará del salario del trabajador el aporte previsional y retendrá este monto quien transfiere ese porcentaje a la SUNAT, entidad competente en la recaudación de aportes.

2.5 ¿A cuánto asciende el monto de pensión?

En el sistema nacional de pensiones existe un límite en las pensiones previsionales: la mínima está establecida en S/. 415 y la máxima en S/. 857,36.

2.6 ¿Se puede afiliar trabajadores independientes a la ONP?

Sí, se les denomina asegurados facultativos, en la medida que no tienen la obligación estricta de aportar. Estos aportes no pueden ser menores al 13% de la remuneración mínima vital (RMV) vigente. (S/1 025)

2.7 ¿Cómo se financia la ONP?

Según Paitán Martínez, los aportes de los trabajadores solo cubren el 62% de los gastos de pensiones. Por ello, se requieren otros aportes, que provienen del tesoro público, el fondo consolidado de reversas previsionales y de recursos directamente recaudados y otras fuentes como:

(i) el producto de las multas y recargos por las infracciones de las personas obligadas a la retención y al pago de las aportaciones;

(ii) el rendimiento de las inversiones, los intereses de sus capitales y reservas; y

(iii) las donaciones que por cualquier concepto reciba.

2.8 ¿Qué pensiones brinda el sistema nacional de pensiones?

En el sistema nacional de pensiones se brinda protección a sus beneficiarios a través de tres pensiones reconocidas legalmente: pensiones de jubilación, de invalidez y de sobrevivientes (viudez, orfandad, ascendientes)

Pensión de jubilación

2.8.1 ¿En qué consiste la pensión de jubilación?

Es la prestación que se otorga cuando el asegurado llega a la edad avanzada y cumple con los años de aportes mínimos.

2.8.2 ¿Qué requisitos se debe cumplir para acceder a esta pensión?

Tienen derecho a la pensión de jubilación integral el afiliado que cumpla 65 años de edad y tenga veinte (20) años de aportes al SNP.

2.8.3 ¿Cuáles son los requisitos en la jubilación anticipada en sistema nacional de pensiones?

Edad mínima: Puedes solicitarla con 50 años de edad y 25 años de aportes. Actualmente las condiciones son las mismas para hombres y mujeres.

Oportunidad:

Puedes solicitarla si estabas trabajando y te despidieron por reducción de personal o cese colectivo. Debes acreditar 20 años de aportes. Los hombres deberán contar con 55 años de edad y las mujeres con 50 años de edad.

Puedes solicitarla si eres una persona con discapacidad debidamente inscrita en el Registro Nacional de la Persona con Discapacidad a cargo del Consejo Nacional para la Integración de la Persona con Discapacidad (Conadis). Este derecho está regulado por el Decreto Ley Nº 19990 y no tiene descuento por el adelanto de la edad de jubilación. Debes contar con 55 años de edad y un mínimo de 20 años de aportes (240 unidades de aporte), tanto para mujeres como para hombres.

Pensión de invalidez

2.8.4 ¿En qué consiste la pensión de invalidez?

Tiene derecho a la pensión de invalidez el afiliado que se encuentra en estado de incapacidad física o mental declarado por una comisión médica de EsSalud, del Ministerio de Salud o de una entidad prestadora de salud.

2.8.5 ¿Qué requisitos se necesita para acceder a una pensión de invalidez?

Los requisitos son: 1) que esté impedido para poder seguir trabajando y 2) tenga acreditado más de tres años y menos de quince años de aportaciones al SNP al momento de sobrevenirle la invalidez.

2.8.6 ¿Cuándo se extingue una pensión de invalidez?

Esta pensión se extingue cuando el afiliado recupera la capacidad para seguir trabajando, llegue a la edad de jubilarse con un monto mayor al que recibe en la invalidez o el titular de la pensión de invalidez fallece.

Pensión de viudez

2.8.7 ¿En qué consiste la pensión de viudez?

Tiene derecho a la pensión de viudez la cónyuge del asegurado o pensionista fallecido, siempre y cuando el matrimonio civil se hubiera celebrado cuando menos doce meses antes de la muerte del causante, así como el cónyuge inválido o mayor de sesenta años que haya estado a cargo de la asegurada o pensionista fallecida.

Cuando al contraer matrimonio el causante (asegurado o pensionista) fuera mayor de 60 años (en el caso del hombre) o 55 años (en el caso de la mujer), se exigirá que el matrimonio civil se haya celebrado con un plazo de dos años previos (24 meses).

2.8.8 ¿Solo se otorga pensión de viudez cuando haya existido matrimonio civil?

No, la jurisprudencia del tribunal constitucional ha reconocido la pensión de viudez a una conviviente declarada judicialmente [STC 06572-2006-PA/TC]. Así mismo, el tribunal administrativo previsional en la Resolución 0000001095-2016-ONP/TAP, señaló que no se puede limitar la titularidad del derecho a pensión de viudez a los convivientes, sino que se incluye a la unión de hecho.

Para este último caso, el tribunal administrativo previsional, determinó que el integrante sobreviviente de la unión de hecho debe demostrar el vínculo de conviviente con la sentencia de declaración de unión de hecho emitida por el órgano jurisdiccional o vía notarial, debidamente inscrita en el registro personal.

2.8.9 ¿A cuánto asciende la pensión de viudez?

El monto máximo de la prestación de viudez, que deviene tanto de un matrimonio como de una unión de hecho, es igual al 50% de la pensión de invalidez o jubilación que percibía o hubiera tenido derecho a percibir el causante. Por ejemplo, si el esposo que falleció recibía una pensión de S/. 800, la pensión de viudez a favor de su viuda será de S/. 400.

Pensión de orfandad

2.8.10 ¿En qué consiste la pensión de orfandad?

Tienen derecho a la pensión de orfandad los hijos del causante, asegurado o pensionista, en los siguientes supuestos:

1. Los hijos menores de 18 años.

2. Los hijos mayores de 18 años inválidos, cuya incapacidad física o mental para trabajar sea declarada por una comisión médica del Estado.

3. Los hijos mayores de 18 años, siempre que sigan en forma ininterrumpida estudios del nivel básico o superior de educación, de manera satisfactoria e ininterrumpida, dentro de periodos regulares lectivos.

Pensión de ascendientes

2.8.11 ¿En qué consiste la pensión de ascendientes?

Tiene derecho a la pensión de ascendiente el padre, la madre o ambos, del asegurado o pensionista fallecido que a su muerte no haya dejado un titular con derecho a pensión de viudez u orfandad.

2.8.12 ¿Qué requisitos tiene la pensión de ascendientes?

Lo requisitos son:

• Ser inválido o tener 60 (el padre) o 55 años de edad (la madre).

• Haber dependido económicamente del causante a su fallecimiento.

• Carecer de rentas o de ingresos superiores al monto de la pensión que percibía o hubiera podido percibir el causante.

• No existir beneficiarios de pensión de viudez y orfandad, o, en el caso de existir estos, quede un saldo disponible de la pensión del causante. se deberá acreditar el cumplimiento.

2.8.13 ¿A cuánto asciende esta pensión?

La pensión a otorgarse a cada uno de los padres será igual al 20% de la pensión que percibía o hubiera percibido el causante. Por ejemplo, si el pensionista percibía S/. 800, los padres de este percibirían una pensión de ascendientes por la suma de S/. 160.

3. Sistema privado de pensiones: las AFP

3.1 ¿Qué es el sistema privado de pensiones?

Este sistema está basado en cuentas individuales de capitalización en la que cada persona realiza sus aportaciones para enfrentar las contingencias que puede acaecer (enfermedad, vejez, entre otros).

3.2 ¿A cuánto asciende el aporte a la AFP?

Actualmente cotiza una contribución de aproximada de 13% de la remuneración. El mismo que varía dependiendo de la

3.3 ¿Cómo se financia este sistema?

Se financian con los aportes realizados en la cuenta individual de capitalización y la rentabilidad generada por las inversiones del fondo acumulado. Es decir, que las AFP destinan gran parte de los fondos de los aportantes a inversión que generan rentabilidad y que, por tanto, aumenta el valor de los fondos individuales de cada aportante.

3.4 ¿A cuánto asciende el aporte a la AFP?

Actualmente cotiza una contribución de aproximada de 13% de la remuneración. El mismo que varía dependiendo de la AFP elegida.

3.5 ¿Qué son los aportes voluntarios?

Son una alternativa para lograr una mejor pensión o acceder a una jubilación anticipada, así como una opción de ahorro e inversión que ofrecen las AFP. Son de dos tipos:

Aportes voluntarios con fin previsional: una gran opción para incrementar tu fondo y tener una mejor pensión al jubilarte.

Aportes voluntarios sin fin previsional: una alternativa de ahorro o inversión que pueden realizar las personas con al menos cinco años de afiliación a una AFP. Son embargables y de libre disposición.

3.6 Jubilación anticipada en el régimen privado de pensiones: regímenes especiales de jubilación

En el sistema privado de pensiones (SPP) los aportantes pueden jubilarse antes de cumplir los 65 años a través de 3 regímenes especiales de jubilación que a continuación serán presentados:

3.6.1 Jubilación anticipada ordinaria

3.6.1.1 ¿Qué requisitos debo cumplir para acceder a la jubilación anticipada ordinaria?

• Para acceder a este régimen, debes cumplir los siguientes requisitos:

• Tener más de cincuenta (50) años cumplidos. (Mujeres y hombres)

• Que tu fondo te permita acceder a una pensión igual o mayor al 40% del promedio de tus remuneraciones.

Contar por lo menos con 72 meses de aportes en los últimos 120 meses anteriores a la solicitud del beneficio.

3.6.1.2 ¿Cómo se determina el promedio de remuneraciones?

Se toma en cuenta lo siguiente:

La pensión calculada debe ser igual o mayor al 40% del promedio de tus remuneraciones declaradas en los últimos 120 meses anteriores a la presentación de tu solicitud de pensión, debidamente actualizadas por el Índice de Precios al Consumidor (IPC).

3.6.1.3¿Qué sucede si la persona realizó aportes voluntarios con o sin fin previsional?

• Se considera todos los aportes cuya permanencia en la cuenta individual de capitalización exceda los 9 meses.

• Si su permanencia es menor a 9 meses, solo se consideran siempre que estos representen hasta el 20% de la cuenta de aportes obligatorios.

3.6.2 Jubilación anticipada por desempleo

3.6.2.1 ¿Qué requisitos debo cumplir para acceder a la jubilación anticipada por desempleo?

Para acceder a este régimen, debes cumplir los siguientes requisitos:

• Contar como mínimo con 50 años de edad cumplidos y menos de 65 años (edad legal).

• Encontrarte en situación de desempleo por un período mayor o igual a 12 meses consecutivos previos a la presentación de tu solicitud.

3.6.2.2 ¿Cómo se acredita el desempleo?

Para acreditar el desempleo necesitas presentar algunos requisitos:

Si fue un trabajador subordinado deberá presentar los siguientes requisitos:

• Una declaración jurada de configurar la condición de desempleo por el período no menor a 12 meses previos a la solicitud; o,

• Documento de fecha cierta que certifique tu cese: certificado de trabajo, copia legalizada de liquidación de beneficios sociales, certificado de retiro de la CTS, u otros.

En este sentido la AFP verificará que no registres aportes acreditados o devengados, bajo relación de dependencia, respecto de los últimos 12 meses previos a tu solicitud.

Si fue una persona que labora independiente, deberá presentar:

• Una declaración jurada de configurar la condición de desempleo por el período no menor a 12 meses previos a la solicitud, así como si cuenta o no con RUC;

• Si tienes RUC, haber percibido ingresos por cuarta categoría iguales o menores a 7 UIT, en los 12 meses previos a la fecha de la presentación de la solicitud.

Sin embargo, si no cumples con alguno de los requisitos, la AFP debe rechazar la solicitud, indicando los motivos del rechazo.

3.6.3 Jubilación anticipada para trabajadores que realizan labores de riesgo

3.6.3.1 ¿Cómo se accede a esta modalidad especial de jubilación anticipada?

Para acceder a este régimen, debes realizar labores de alto riesgo, como extracción minera subterránea, extracción minera a tajo abierto, en centros de producción mineros, metalúrgicos y siderúrgicos expuestos a riesgos de toxicidad, peligrosidad e insalubridad, y en actividades de construcción civil.

3.6.3.2 ¿Qué regímenes existen en la jubilación adelantada por labores de riesgo?

Existen dos regímenes, el extraordinario y el genérico.

3.6.3.3 ¿Qué es el régimen extraordinario de la jubilación adelantada por labores de riesgo?

Es un régimen de carácter transitorio, por el cual el Estado reconoce un beneficio extraordinario por los aportes efectuados durante el periodo de permanencia en el Sistema Nacional de Pensiones (SNP).

3.6.3.4 ¿Quiénes pueden acceder al beneficio de la jubilación adelantada dentro del régimen extraordinario?

Pueden acceder a este régimen los trabajadores que cumplan las siguientes condiciones:

3.6.3.5 ¿Cómo se financiará dicha pensión?

La pensión se financiará con tus aportes obligatorios, el valor del Bono de Reconocimiento, si lo hubiere, y el aporte del Estado a través del Bono de Reconocimiento Complementario (BRC).

4. Preguntas frecuentes

4.1 Soy peruano, pero estoy residiendo en otro país ¿es posible entrar en el Sistema Privado de Pensiones?

Sí es posible, pero tienes que llenar y firmar tu contrato de afiliación con la AFP que elijas en el Perú (adjuntando además copia de tu DNI), y establecer un mecanismo que te permita concretar los aportes mensuales a tu cuenta individual en el Perú.

4.2. ¿Existen más regímenes pensionarios en el Perú?

En la actualidad existe 2 regímenes no contributivos en materia de pensiones como Pensión 65 y Pensión para personas con discapacidad severa.

4.3. ¿Se puede pertenecer a ambos regímenes?

No, ambas existen de manera paralela, no complementaria. Es decir, un trabajador puede pertenecer al régimen público o al régimen privado de pensiones, pero no a ambos.

Interesante artículo, claro y conciso sustentado en la normatividad vigente. Gracias JURISPE.

Trabajadores pueden recibir pensión de viudez y jubilación al mismo tiempo. De ser así, si estás se reciben te recortan el monto a recibir, solo si sobre pasa los 857.00 soles??? Ejm. Persona recibe pensión de viudez 360 soles desde hace muchos años y recién se acaba de jubilar en el 2023, ahora la ONP se pronuncia y le indican que a pesar de haber aportado más de 25 años su pensión de jubilación solo será de 497 soles porque se debe sumar con la de viudez. La pregunta la ONP puede hacer eso, a pesar que el TC se pronuncio y dijo que las pensiones son patrimonio del jubilado y el estado es solamente un administrador????

Mi esposo falleció en año 2022 pertenecía ley 19990 me dieron la pensión de viudez 330 soles en octubre 2023 me jubile en la misma ley mi jubilación es 893 soles. La onp me ha recortado la pensión a 820 ya que dicen no puedo exceder del monto. Mi pregunta es porque el descuento si es de viudez y mi jubilacion . Donde va el dinero que se queda la onp es injusto. Tantos años de yrabajo de parte de mi esposo y el mio para ganar esta miseria . Por favor que tendría que hacer

Mientras los corruptos del congreso me aumentan cifras exhorbovitantes los Peruanos nos morimos de hambre

Mi esposo falleció en año 2022 pertenecía ley 19990 me dieron la pensión de viudez 330 soles en octubre 2023 me jubile en la misma ley mi jubilación es 893 soles. La onp me ha recortado la pensión a 820 ya que dicen no puedo exceder del monto. Mi pregunta es porque el descuento si es de viudez y mi jubilacion . Donde va el dinero que se queda la onp es injusto. Tantos años de yrabajo de parte de mi esposo y el mio para ganar esta miseria . Por favor que tendría que hacer

Mientras los corruptos del congreso me aumentan cifras exhorbovitantes los Peruanos nos morimos de hambre